あしあと

- [2025年7月2日]

- ID:470

質問1 地価の下落により土地の評価額は下がっているのに、税額が上がるのはなぜですか?

回答1

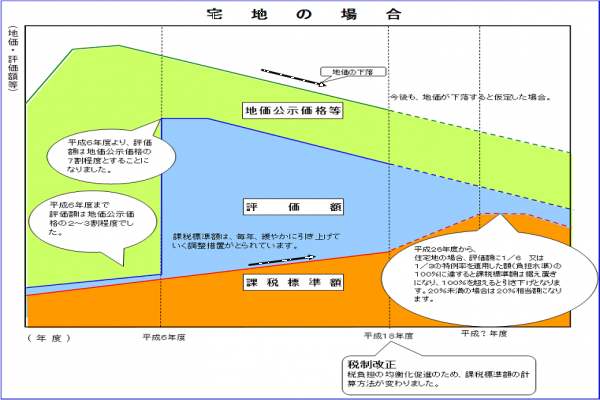

土地の評価については、評価の均衡化を図るため、平成6年度から地価公示価格等の7割程度を目安に評価額を決定しています。

それまでは、地価公示価格等の2~3割程度であったことから当時評価額はかなり引上げられました。

しかし、税額については、急激な負担の増加を避けるため、毎年緩やかに引上げていく調整措置(評価額に対する前年度の課税標準額の割合に応じ一定の係数を乗じる方式)がとられてきました。

この結果、地域や土地によって、評価額に対する税負担の割合に格差(つまり、同じ評価額なのに税額が異なる)が生じています。

よって、税負担の公平性を促進するため、平成18年度からは課税標準額の算定において、本来負担していただく税額に達するまで、一律に前年度の課税標準額に評価額の5%を加える方式に制度改正されました。

このように、税負担の水準が低い土地については、地価が下がっても税額が上がることとなります。

一方、税負担の水準が高い土地については、税負担を引き下げたり、据え置くしくみとなっています。

下のグラフは、上記の質問に当てはまる宅地の「地価・評価額・課税標準額」の関係を簡単に表したものです。(下記添付ファイルをクリックすると拡大して見ることができます。)

添付ファイル

- PDFファイルの閲覧には Adobe Reader が必要です。同ソフトがインストールされていない場合には、Adobe社のサイトから Adobe Reader をダウンロード(無償)してください。

質問2 前年に住宅を取壊し、現在は駐車場として使用していますが、その住宅のあった土地の税額が今年から急に高くなっているのですがなぜですか?

回答2

土地の上に一定要件を満たす住宅がある場合、住宅用地に対する課税標準の特例が適用され減額されます。しかし、住宅の取壊しやその住宅としての用途を変更すると住宅用地に対する課税標準の特例の適用外となり税額が高くなります。

質問3 数年前に住宅を新築しましたが、今年度分から家屋の税額が急に高くなったのはなぜですか?

回答3

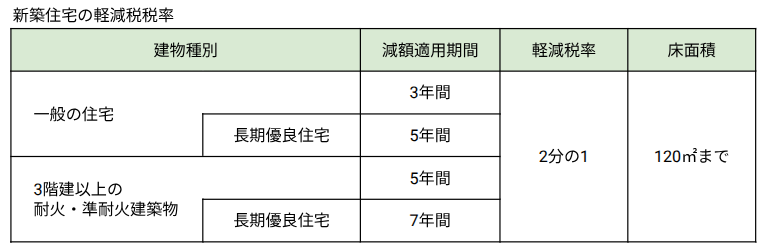

新築の住宅については、一定の要件にあたるときは新築後一定期間に限り(下記表)、居住部分の最大120平方メートルまでの床面積について、税額が1/2に減額されます。したがって、ご質問の場合、新築されてから昨年度までの期間については税額が1/2に減額されていましたが、減額適用期間が終了したことにより、今年度分より本来の税額になったものです。

質問4 私の家屋は昭和45年に建築しましたが、家屋については年々老朽化していくのに、評価額が下がらないのはなぜでしょうか?

回答4

家屋の評価は、評価の対象となった家屋と全く同一のものを評価の時点(物価水準)において、その場所に新築することとした場合に必要とされる建築費(再建築費といいます)に、家屋建築後の年月の経過によって生じる損耗の状況による減価率(経年減点補正率といいます)を乗じて評価額を求めることとされています。

したがって、評価替えの年度から次の評価替えの年度までの3年間に再建築費の基礎になる建築費(資材費+労務費)の上昇率が、経年減点補正率という減価率を上回る場合は評価額は上がることになり、反対に建築費の上昇率が経年減点補正率を下回る場合は評価額が下がることになります。

つまり、家屋は建築費の上昇が激しい場合(バブル時期を経過した家屋等)には、古くなってもその価値(価格)が減少せず、かえって上昇することがあります。

しかし、固定資産税においては、評価替えによる評価額が評価替え前の価格を上回る場合には、現実の税負担を考慮して原則として評価替え前の価格に据え置くこととされています。

このようなことから、比較的建築年の新しい家屋については、評価替えごとにその価額が下落しています。

一方、建築年の古い家屋については、過去に建築費の上昇が続く中、評価額が据え置かれていたこともあって、近年の建築資材価格等の下落を考慮した評価額であっても、以前から据え置かれている評価額を下回るまでにはいたらず、評価額が下がらないといったことがあります。

質問5 今年、車庫を建築する予定ですが、固定資産税は課税されますか?

回答5

車庫や物置などの簡易な構造の建物であっても、屋根及び周壁またはこれに類するものを有し、土地に定着した建物であり、その目的とする用途に供しえる状態であれば、課税の対象になります。したがって、単に置いただけの容易に移動できる状態にある簡易な物置に対しては、家屋としての固定資産税は課税されませんが、同じ簡易な物置でも土地に固定されていれば課税されます。

質問6 引越しのため、今年の2月建物を取壊しました。他に建物は所有しておりません。今年度の固定資産税は課税されますか?

回答6

固定資産税は、毎年1月1日(賦課期日といいます)に土地、家屋、償却資産(これらを総称して固定資産といいます)を所有している人がその固定資産の価格をもとに算定された金額をその固定資産の所在する市町村に納める税金です。毎年1月2日以降に取壊された建物については税金は課税されますが、翌年度からは課税されません。

質問7 昨年、親から田や畑等の土地を相続しました。その課税標準額の合計は20万円で、私は相続した土地以外に土地は所有しておりません。今年から固定資産税が課税されますか?

回答7

同一人が市内に所有する土地、家屋、償却資産のそれぞれの課税標準額が免税点(土地30万円・家屋20万円・償却資産150万円)に満たない場合は、固定資産税は課税されません。したがって相続された土地の課税標準額は土地の免税点30万円に満たない為、固定資産税は課税されません。

質問8 私は、今年の3月に家屋とその敷地を売却し、名義変更の登記を行いましたが、今年度の固定資産税納税通知書が私宛に送られてきたのはなぜですか?

回答8

固定資産税は、その年の1月1日現在に不動産登記簿に登記されている所有者に課税されます。したがって、3月に名義変更の登記が行われても、今年度はあなたが納税義務者となるため、納税通知書をお送りしています。

質問9 今年、土地を購入しました。所有者は私と、父親、弟の共有名義で法務局へ登記しました。固定資産税は誰に課税されますか?

回答9

土地・家屋等の固定資産が共有名義の場合、共有者全員が納税義務者となりますが、固定資産納税通知書は共有者の代表者の方へお送りしております。

質問10 法務局に登記がされていない家屋を売却しました。固定資産税は誰に課税されますか?

回答10

未登記家屋の所有者は固定資産税の補充台帳に登録されており、売買、贈与等により所有者の変更があった場合、家屋補充課税台帳登録名義人変更届が必要となります。

固定資産税は、登記済み物件と同様に、その年の1月1日現在に家屋補充課税台帳に記載されている所有者に課税されます。

添付ファイル

家屋補充課税台帳登録名義人変更届

家屋補充課税台帳登録名義人変更届名義変更理由が相続以外の場合、売買やその他所有権移転を証する書類の写しを1部添付してください。

質問11 今年、父親が亡くなりました。相続手続きはまだ行っておりません。固定資産税は誰に課税されますか?

回答11

固定資産税の納税義務者(所有者)が亡くなられた場合、その納税義務は相続人に受け継がれることになります。

所有者名義を変更されるには、法務局において申請手続きが必要ですが、何らかの事情により相続登記を行わない場合は、相続人全員が納税義務者となり連帯して納付していただくことになります。この場合、相続人のうちから納税通知書を受け取る代表者を指定する届け出【相続人代表者指定(変更)届】をしていただくことになります。

なお、この届け出は固定資産税に関わる書類の受け取りについてのもので、相続権利とは関係ありません。

※いずれの場合につきましても、詳しい内容につきましては、税務課資産税係(電話番号0773-66-1027)へご確認ください。

お問い合わせ

舞鶴市役所財務部税務課

電話: 0773-66-1026(市民税係)0773-66-1027(資産税係)

電話番号のかけ間違いにご注意ください!